В 2026 году продолжает работать система прослеживаемости. Под неё подпадают разные виды импортных товаров, в том числе холодильники и морозильники. Налоговая следит за их движением с момента ввоза в Россию. При покупке или продаже таких холодильников организации и ИП должны отразить их в системе прослеживаемости и сдать отчёт.

Какие холодильники подлежат прослеживаемости в 2026 году

Прослеживаются только товары, которые числятся в перечне из Постановления Правительства РФ № 1110 от 01.07.2021, в том числе бытовые холодильники и морозильники.

Список приведён с кодами ТН ВЭД ЕАЭС – товарной номенклатуры внешнеэкономической деятельности Евразийского экономического союза. Код состоит из десяти цифр. Первые две – это код группы товара. Четыре цифры ТН ВЭД – товарная позиция, шесть – субпозиция. Полный код из 10 цифр – подсубпозиция.

ТН ВЭД указывается в таможенной декларации и в счёте-фактуре в графе 1б «Код вида товара».

| Наименование товара | Коды ТН ВЭД ЕАЭС | Коды ОКПД 2 |

| — Бытовые холодильники и морозильники, другое холодильное и морозильное оборудование электрическое или других типов; | 8418 (кроме 8418 69 000, 8418 91 000 0, 8418 99) | — 27.51.11 Холодильники и морозильники бытовые; — 28.25.13 Оборудование холодильное и морозильное, кроме бытового. |

Чтобы определить, относится ли конкретный холодильник к прослеживаемым, налоговая служба разработала специальный сервис. Проверять в нем можно по нескольким параметрам:

- по коду ТН ВЭД;

- по коду ОКПД 2;

- по наименованию холодильника;

- по номеру декларации на товары.

Искать лучше по ТН ВЭД. По ОКПД2 тоже можно, но только если не смогли определить прослеживаемость по предыдущему параметру.

Сервис проверки пригодится, когда продавец не заполнил в счёте-фактуре графу 11, но по описанию холодильника вы понимаете, что он может быть из «прослеживаемого» перечня.

Также некоторые бухгалтерские программы или учётные онлайн-сервисы реализовали у себя такую функцию.

Если вы убедились, что холодильник прослеживаемый, нужно получить от продавца правильно оформленные документы – он должен прислать их только в электронном виде. При покупке в розничном магазине нужно предъявить доверенность от ООО или ИП. Иначе продавец выдаст вам только товарный чек – как физлицу, который покупает товар домой.

Какие холодильники не прослеживаются

Холодильники и морозильники российского производства не подлежат прослеживаемости. Система работает только в отношении импортной продукции.

Если холодильный агрегат сделан в России, но состоит из иностранных комплектующих, он не прослеживается. Налоговая служба объяснила это в письме № СД-4-15/10448@ от 26 июля 2021 года. Дело в том, что когда импортные комплектующие передают в производство для изготовления нового продукта (на переработку), их прослеживаемость прекращается.

С 6 марта 2023 года из перечня прослеживаемых товаров исключили ввезённые и произведённые в Республике Беларусь:

- бытовые холодильники, в том числе встраиваемые и в виде стола;

- бытовые морозильники и холодильники-морозильники.

Прослеживаемость по ним прекратилась автоматически, никакие документы в налоговую не нужно было подавать.

Непроданные на 6 марта 2023 года остатки холодильников и морозильников производства Беларусь исключаются из НСПТ без вашего участия. Если по ним уже получены РНПТ, не надо делать корректировочные отчеты об операциях и корректировать уведомления о ввозе.

А при их продаже не нужно заполнять реквизиты прослеживаемости в счетах-фактурах и УПД.

Что делать, если купили в офис прослеживаемый холодильник

При покупке прослеживаемых товаров организации и ИП должны получить от продавца электронный УПД или счёт-фактуру. В них должны быть заполнены специальные реквизиты:

- РНПТ – регистрационный номер партии товара. С его помощью налоговики отслеживают всю цепочку передвижений: ввоз в РФ и то, что с товаром происходит дальше. В счете-фактуре РНТП на холодильник можно найти в графе 11.

- Единица измерения – графы 12, 12а.

- Количество прослеживаемого товара – графа 13.

Если ООО или ИП приобретает холодильник, указанный в Перечне товаров, он подлежит прослеживаемости, даже если используется для собственных нужд. Но в этом случае не нужно отправлять отчеты в ИФНС. Единственное, что требуется – получить от поставщика электронные документы со всеми реквизитами прослеживаемости.

Пример. Организация купила импортный холодильник, чтобы поставить на офисной кухне для своих работников. То есть для эксплуатации в текущей деятельности бизнеса, а не для перепродажи. Пока его используют именно так, отчётов и уведомлений подавать не нужно. Но как только организация решит продать, подарить или утилизировать такой холодильник, потребуется сдать в налоговую отчёт об операциях. Отчитаться нужно в ИФНС:

- по месту нахождения организации;

- по месту жительства ИП.

Отчёт сдают строго в электронном виде через операторов ЭДО.

Что делать, если купили холодильник для перепродажи

Система прослеживаемости распространяется и на ИП, и на организации. Режим налогообложения не имеет значения — отчитываются и обмениваются электронными документами ИП и ООО на общем режиме, упрощёнке, патенте.

Тем, кто платит НДС

Основной отчёт плательщиков НДС – декларация по налогу. В ней есть специальные разделы для информации о прослеживаемых товарах: 8, 9, 10 и 11. Данные для заполнения берут из счетов-фактур или УПД, книг покупок и продаж.

Как оформить прослеживаемый холодильник:

- В графы 16-19 книги продаж из счёта-фактуры надо перенести реквизиты прослеживаемости и стоимость самого холодильника без учёта налога. Причём независимо от суммы НДС, которую налогоплательщик предъявляет к вычету.

- В графе 14 книги покупок отражают вся стоимость с НДС в валюте счёта-фактуры, даже если вычет заявляется не полностью. В графу 15 книги покупок заносят именно тот НДС, который заявляют к вычету.

- В декларации по НДС заполняют реквизиты прослеживаемости – в разделе 8-11 и в приложении № 1 к разделу 8-9.

Плательщики НДС заполняют отчёт об операциях с прослеживаемым товаром, если операции с ним не отражаются в НДС-декларации. То есть в случае, когда товар участвует в необлагаемых НДС операциях или выбывает из цепочки прослеживаемости – его продают физлицу, передают в производство или на переработку.

В отчёте не отражают операции при импорте прослеживаемого товара из стран ЕАЭС или при экспорте в эти страны (Белоруссию, Казахстан, Армению, Киргизию). Такие операции указывают в уведомлении о ввозе товаров или о перемещении товаров.

Если в отчётном квартале нет операций с прослеживаемыми товарами, которые надо отразить в отчёте, его можно вообще не сдавать. Этим он отличается от нулевой декларации по НДС: её нужно сдавать обязательно.

Срок сдачи отчёта об операциях с товарами, подлежащими прослеживаемости — до 25 числа месяца, следующего за отчётным кварталом.

Если вы покупаете для продажи импортные холодильники, облагаемые НДС, отчёт об операциях подавать не нужно.

Если вы купили холодильники у физлица, в том числе самозанятого ИП, подайте в ИФНС уведомление об остатках, чтобы получить РНТП.

Если покупаете у организаций, но в счёте-фактуре продавец не заполнил реквизиты прослеживаемости, у вас всё равно будет право на вычет по НДС. Но обязанности участника НСПП вы не сможете выполнить, а это грозит штрафами.

Тем, кто не платит НДС

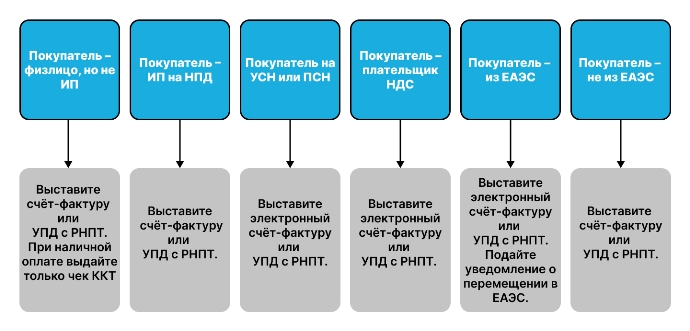

При продаже импортных холодильников другим организациям или ИП вы должны выставлять не счета-фактуры, а универсальные передаточные документы (УПД) с заполненными реквизитами прослеживаемости. Причём строго в электронном виде через операторов ЭДО. Выписывать УПД не нужно, если прослеживаемый холодильник купит физлицо для собственных нужд.

Если вы не работаете с НДС и купили холодильник для перепродажи, действовать надо в зависимости от ситуации:

- Продавец – физлицо или самозанятый ИП. Подайте в ИФНС уведомление об остатках и получите от неё РНТП. Затем сдайте отчёт об операциях с прослеживаемыми товарами.

- Продавец – организация или ИП. Получите товаросопроводительные документы с реквизитами прослеживаемости и сдайте в налоговую отчёт об операциях.

Если на предприятии уже есть прослеживаемые холодильники

Под прослеживаемость попадают и те холодильники, которые были у ИП или компании по состоянию на 8 июля 2021 года, даже если их используют в качестве основных средств. Причём неважно на какой системе налогообложения работает бизнес – основной, упрощённой, патентной или другой.

Но если владельцы решат продать такие холодильники или просто утилизировать, придётся сначала сообщить о них в ИФНС, иначе будет нарушение правил учёта прослеживаемых товаров.

Что делать:

- Проведите инвентаризацию и посчитайте остатки холодильников на складе или в магазине, которые подходят под прослеживаемость.

- Проверьте возможности вашей бухгалтерской системы или сервиса. В них должны быть функции учёта товаров по партиям, возможность ввода информации о РНПТ и др. Для работы с прослеживаемыми товарами обязателен ЭДО.

- Отправьте в ИФНС уведомление для получения РНПТ по остаткам товаров. Вообще, отчитаться по ним надо было по состоянию на 8 июля 2021 года. Но сроки для уведомления не установлены. Поэтому, главное – отправить его до того, как продадите, подарите или утилизируете прослеживаемый товар. Если холодильник числится у вас как основное средство, то в строке 18 уведомления надо указать его остаточную (балансовую) стоимость на 08.07.2021. Если ОС полностью самортизировано, поставьте «0». Нельзя ставить прочерк или оставлять строку 18 незаполненной. После отправки уведомления налоговая не позднее следующего дня присвоит регистрационные номера товарам и сообщит их налогоплательщику по электронным каналам связи.

- Сообщите покупателям прослеживаемых товаров — ИП и организациям, что им тоже нужен электронный документооборот, чтобы принять счёт-фактуру или УПД.

- Сформируйте счет фактуру или УПД и отгрузочные документы, заполнив в них РНПТ и другие реквизиты прослеживаемости.

До 25 числа месяца, следующего за каждым кварталом нужно сдавать отчёт о движениях прослеживаемых товаров.

Если организация взяла в лизинг холодильное оборудование

В этом случае не нужно требовать от лизингодателя, чтобы в счёте-фактуре на текущие лизинговые платежи были заполнены реквизиты прослеживаемости.

Услуга по предоставлению в пользование предмета лизинга не относится к операциям с прослеживаемыми товарами. Он остаётся в собственности лизингодателя, так как реализации не происходит. Поэтому в счетах-фактурах, которые лизингодатель выставляет лизингополучателю ежемесячно, реквизиты прослеживаемости не нужны.

Если же счёт-фактуру выставляют в связи с выкупом предмета лизинга (по окончании договора лизинга), его формируют в электронном виде и указывают реквизиты прослеживаемости.

Когда прекращается прослеживаемость холодильников

Товар перестает быть прослеживаемым в нескольких случаях: когда его вывезли за пределы РФ, передали в производство или на переработку, утилизировали, исключили из перечня прослеживаемых, при инвентаризации обнаружили его недостачу, а также если продали физическому лицу для личного пользования.

Но товар снова становится прослеживаемым, если покупатель-физлицо вернул его продавцу, либо его так и не использовали в производстве.

Списание

Списание прослеживаемого товара со счетов бухгалтерского учёта не прекращает прослеживаемость. Поэтому списание холодильника с баланса по причине физического или морального износа не отражают в отчёте об операциях. Это не прекращает прослеживаемость товара.

Ремонт

Если вы отдали холодильник в ремонт, отчитываться о прослеживаемой операции не тоже надо. Такой отчёт сдают только если его будут перерабатывать или утилизировать. Переработка – это изменение первоначальных характеристик товара. После ремонта неисправный холодильник остаётся по-прежнему тем же, что был раньше, только работающим.

Комментирование закрыто